Quartalsbericht 3. Quartal 2024:

Maßvolle globale Konjunkturdynamik – Beginn der Zinssenkungspolitik

Das 3. Quartal 2024 war gekennzeichnet von maßvoller Konjunkturdynamik in der Weltwirtschaft. Geopolitik wirkte sich durch Eskalationen und verschärfte Sanktionsregime belastend aus. Die Eskalationen im Ukraine- (Waffengattungen, Kursk) und Nahost-Konflikt (Libanon) setzten sich im 3. Quartal fort. Geopolitik ist und bleibt der entscheidende Grund für die Zurückhaltung der Wirtschaftssubjekte weltweit.

Der Internationale Währungsfonds bestätigte im Juli 2024 die Wachstumsprognose gegenüber der April-Prognose für das Wirtschaftswachstum der Weltwirtschaft im laufenden Jahr bei 3,2 % (2023: 3,3 %). Das Wachstum bleibt laut IWF global ungleich verteilt. Industrieländer werden laut aktueller IWF-Prognose 2024 um 1,7 % zulegen, während die aufstrebenden Länder die Wirtschaftsleistung um 4,3 % ausweiten werden.

Der so genannte Globale Süden bleibt der Taktgeber und Stabilisator der Weltwirtschaft. Innerhalb des Globalen Südens ist Asien bezüglich der Wirtschaftsentwicklung dominant. Die IWF-Prognose für den asiatischen Raum liegt bei 5,4 %.

Innerhalb der großen Industrienationen kam es im 3. Quartal 2024 zu geringfügigen Verschiebungen, die grundsätzlich die konjunkturelle Schwäche Europas bestätigten. Die BIP-Prognose des IWF für die USA wurde gegenüber der April-Prognose geringfügig von 2,7 % auf 2,6 % reduziert, während die Prognose für die Eurozone von 0,8 % auf 0,9 % erhöht wurde. Deutschland bleibt mit 0,2 % Wachstum das Schlusslicht der westlichen Welt.

Unter Zugrundelegung der aktuellen Einkaufsmanagerindices (Sentiment-Indikatoren, Frühindikatoren, Scheidewert zwischen Wachstum und Kontraktion 50 Punkte) als Bewertungsmaßstab ergibt sich zum Ende des Quartals ein heterogenes Bild zu Lasten Kontinentaleuropas. Die USA führen im gesamtwirtschaftlichen Zuschnitt (Composite Index) mit 55,4 Zählern vor Großbritannien mit 52,9 Punkten, Japan mit 52,5 Zählern und der Eurozone mit 48,9 Punkten (Deutschland 47,2).

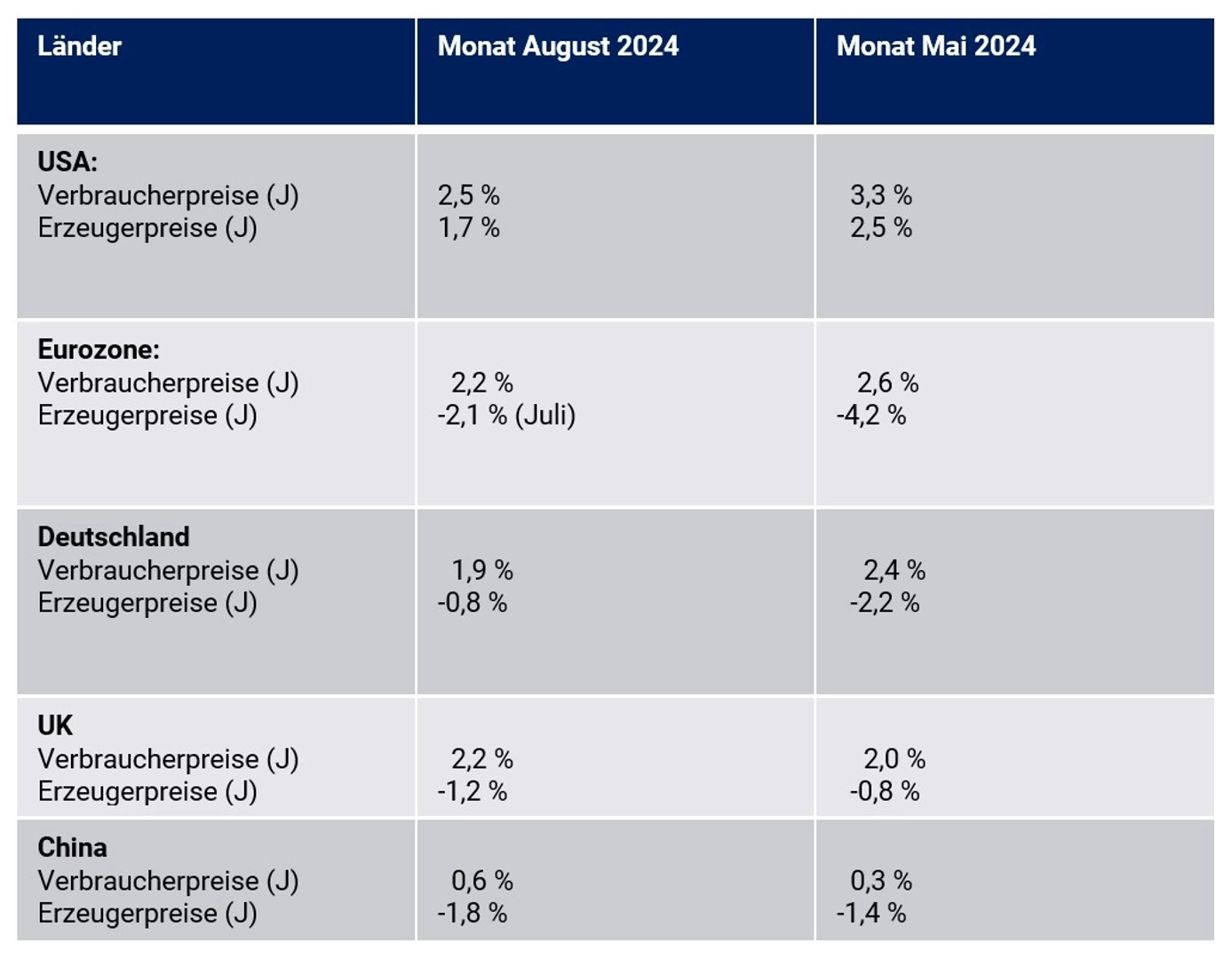

Die Inflationsentwicklungen lieferten im 3. Quartal überwiegend Entspannungssignale. Wesentlicher Hintergrund war der sinkende Ölpreis. Im Ultimovergleich kam es bei der Sorte Brent zu einem Rückgang von knapp 85 USD auf circa 72 USD (-15,3 %). In der Eurozone ergab sich ein Rückgang der Verbraucherpreise in der Phase von Juni bis August von 2,5 % auf 2,2 %, in den USA kam es zu einem Rückgang von 3,0 % auf 2,5 %, dagegen in Japan zu einer Zunahme von 2,8 % auf 3,0 %. Großbritannien verzeichnete von Juni bis August einen Anstieg von 2,0 % auf 2,2 %. Im Verlauf des 3. Quartals bestätigte sich das Disinflationsbild in China mit einem Anstieg der Verbraucherpreise zuletzt um 0,6 % und einem Rückgang der Erzeugerpreise um 1,8 %.

Das 3. Quartal war bezüglich der Zentralbankpolitik gekennzeichnet von Zinssenkungen in der Eurozone, den USA und im UK. Die EZB senkte den Leitzins im September von zuvor 4,25 % auf 3,65 %. Die Federal Reserve startete den Zinssenkungszyklus mit einer Reduktion um 0,50 % auf ein Zielband der Fed Funds Rate bei 4,75 %-5,00 %. Das Entscheidungsgremium der Bank of England veranlasste die erste Zinssenkung im August von zuvor 5,25 % auf 5,00 %.

Fazit: Die Weltwirtschaft hält trotz Krisenherden das Niveau der Dynamik. Die Homogenität zwischen den Wirtschaftsräumen des Westens und des Globalen Südens im Konjunkturverlauf wird fragmentierter und verringert sich strukturell. Während sich der „Globale Süden“ untereinander weiter globalisiert und organisiert, Effizienzen erhöht und Wachstumspotentiale generiert, läuft der „Westen“ das Risiko, durch Abgrenzungspolitik gegenüber China und Russland unterproportional zu wachsen.

Die Perspektive: Seichte Erosion der Wirtschaftsdynamik

Eine kurzfristige Trendwende zu nachhaltig erhöhter globaler Wirtschaftsdynamik ist am Ende des 3. Quartals 2024 für das vierte Quartal 2024 vor dem Hintergrund von Dynamikverlusten (PMIs) nicht erkennbar. Eine seichte Erosion des moderaten Wachstumsclips ist zu erwarten. Die vom Westen forcierte Geopolitik mit verschärften Sanktionsregimen zeitigen bremsende und spaltende Konjunktureinflüsse. Diese Politik beeinträchtigt auch die Schwellenländer, ohne deren positive Grundtendenz zu gefährden. Um dieser Belastung durch den Westen entgegenzuwirken, werden die Strukturen des Globalen Südens weiterentwickelt, allen voran die BRICS-Organisation (BRICS Treffen in Kasan im Oktober), die vor einer weiteren deutlichen Ausweitung steht.

Die in die Zukunft gerichteten Wirtschaftsdaten deuten in Richtung einer etwas unausgeprägteren Konjunkturdynamik. Der von JP Morgan für die Weltwirtschaft ermittelte Einkaufsmanagerindex für die Gesamtwirtschaft (Global Composite PMI) signalisierte per August 2024 mit 52,8 Punkten (Mai 53,7) eine Abschwächung der Dynamik.

Die Einkaufsmanagerindices (PMIs) signalisieren in dem Sektor des Verarbeitenden Gewerbes nur noch für das UK Wachstum (51,5 Punkte). Für die USA (47,0 Punkte) und Japan (49,6 Punkte) implizieren die Indexstände moderate bis leichte Kontraktion. Dagegen sind die Vorzeichen für die Eurozone (44,8 Punkte) und Deutschland (40,3 Zähler) in Richtung einer fortgesetzten Rezession in diesem Sektor ausgerichtet.

Die aktuell verfügbaren Werte der Länder des Globalen Südens für diesen Sektor aus Indien (56,7), aus Russland (52,1) und aus Brasilien (50,4) belegen die positive Divergenz zu Gunsten des Globalen Südens. Chinas PMI stellte sich zuletzt auf 49,8 Punkte. Ende September verfügte China ein massives Wirtschaftspaket, um Wachstum zu fördern.

Der Dienstleistungssektor bewegte sich im ersten Quartal 2024 laut Einkaufsmanagerindices in einer Gesamtbetrachtung im Quartalsvergleich global in einer Aufwärtsbewegung.

Der Dienstleistungssektor ist der bedeutendste Sektor der Gesamtwirtschaft mit einem Anteil zwischen 60 %-70 % der Gesamtwirtschaft. Dieser Sektor war im 3. Quartal der entscheidende Katalysator des Wachstums.

Der Dienstleistungssektor der Eurozone verlor im 3. Quartal an Dynamik. Die USA verzeichneten weiter eine starke Dynamik. Großbritannien und Japan gewannen an Momentum. Russland verzeichnete eine Trendumkehr zu Wachstum. Indien hält weiter den Spitzenplatz, Brasilien knapp das respektable Niveau. China verliert an Momentum.

Die vollzogenen Zinssenkungen als auch die Erwartung weiterer Zinssenkungen liefern für die Verstetigung der Wirtschaftsaktivität Unterstützung. Neben den damit einhergehenden reduzierten Finanzierungskosten ergibt sich eine psychologische Unterstützung für die Wirtschaftsakteure durch die Zinssenkungen.

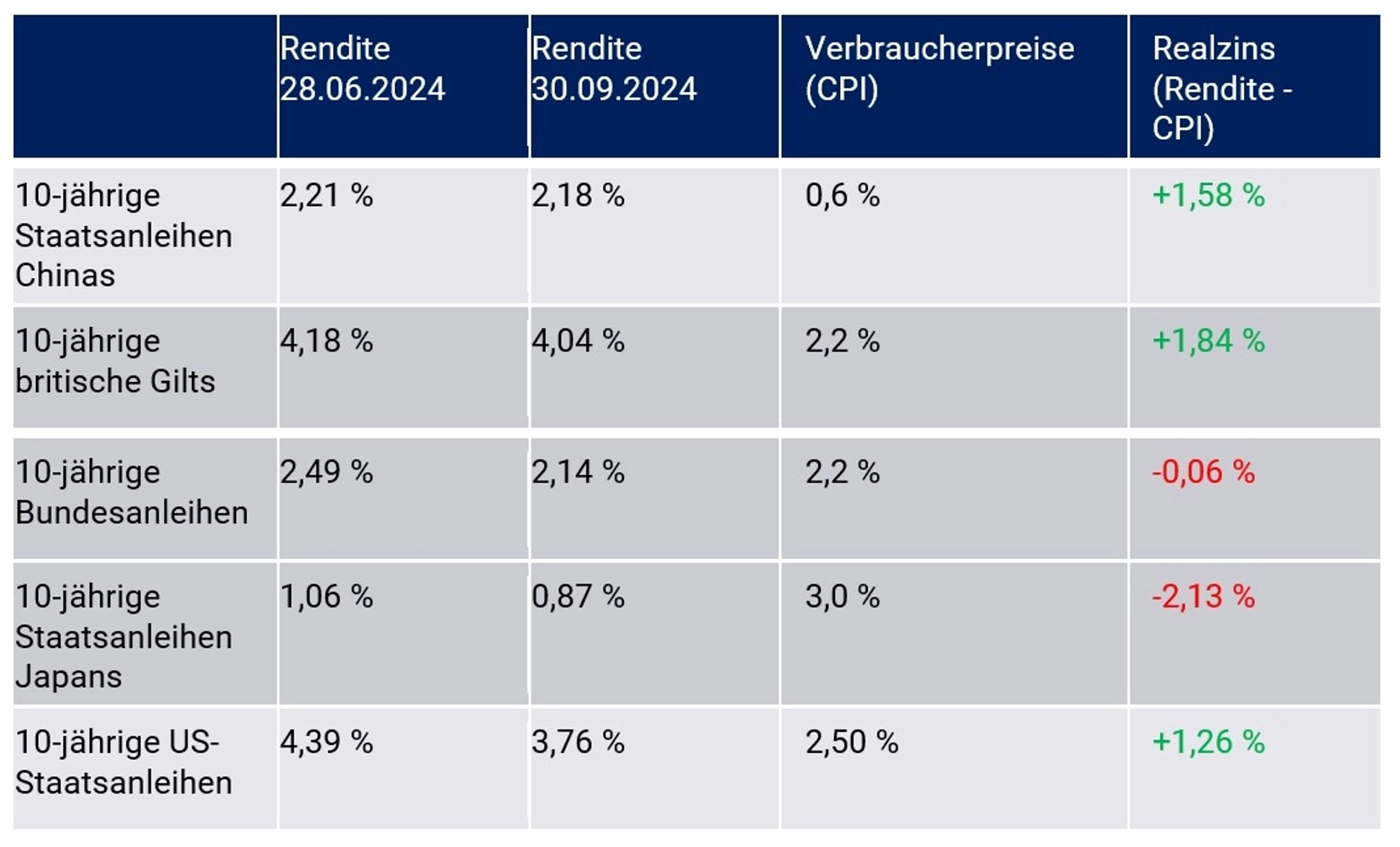

Die bisherigen Leitzinssenkungen als auch die unterstellten Leitzinspolitiken hatten auf den Rentenmärkten einen die Rendite reduzierenden Einfluss. Die Rendite der 10-jährigen Bundesanleihe sank im Quartalsvergleich von 2,48 % auf aktuell 2,14 %. In den USA kam es zu einem Renditerückgang im Ultimovergleich von 4,39 % auf 3,76 %.

Der Rohstoffsektor entlastete die Weltwirtschaft und die Weltfinanzmärkte im 3. Quartal. Der Ölpreis (Brent) sank im Quartalsvergleich um rund 15 %. Bei den Erdgaspreisen kam es in Europa zu einem Rückgang im Quartalsvergleich um 8,9 %. In den USA ergab sich ein Anstieg um 16,9 %. Bei Industriemetallen kam es zu keinen klaren Tendenzen. Gleiches gilt bei Agrarrohstoffen. Preissteigerungen und Preisrückgänge hielten sich weitgehend die Waage. Nach vorne schauend sind kurzfristig keine markanten Verwerfungen an den Rohstoffmärkten auszumachen.

Die verfügbaren Fakten liefern keine Grundlagen für einen starken Trendwechsel in Richtung der Weltkonjunktur in zeitlicher Nähe.

Die Spreizung bezüglich der Konjunkturentwicklungen zwischen den Industrienationen wird sich zu Gunsten der Schwellenländer fortsetzen. Die Spreizung der Konjunkturentwicklungen innerhalb der Eurozone zu Lasten Deutschlands wird ohne massive Umsteuerung in Berlin nicht abnehmen.

Der Finanzmarkt und die Wirtschaft

An den Finanzmärkten ergab sich im Sommerquartal nach dem kurzfristigen Einbruch Anfang August eine ausgeprägte Risikobereitschaft. Entscheidende Faktoren waren die rückläufigen Inflationsentwicklungen in Europa und den USA, die zu Zinssenkungen und Zinssenkungserwartungen führten. Weder das konjunkturelle Umfeld noch die geopolitische Lage lieferten entscheidende positive Impulse.

Aktienmärkte: Viele neue Rekordstände im laufenden Quartal

Das Sommerquartal reüssierte mit vielen neuen Rekordständen an den internationalen Aktienmärkten. Im Verlauf des Quartals wurden neue Kursrekorde im MSCI World, im DAX, im EuroStoxx 50, im S&P 500, im US Tech 100, im Nikkei und im Sensex markiert.

Der MSCI World Index verzeichnete einen Anstieg im Ultimovergleich um 6,02 % und markierte zum Quartalsende eine neue historische Höchstmarke (27.09.2024). Im Sommerquartal war der breite US-Markt gefragter als der Tech-Sektor. Während der S&P 500 um 5,48 % zulegte, verzeichnete der US Tech 100 ein Plus in Höhe von 1,94 %.

Japans Aktienmarkt unterlag großen Schwankungen. Nach Markierung einer neuen historischen Höchstmarke am 11. Juli (42.426,77) kam es zu Verwerfungen (Tiefpunkt Nikkei am 5. August 31.458,42, Zinsunsicherheit, Auflösung von JPY-Carry-Trades), die nur in Teilen im weiteren Verlauf des Quartals neutralisiert wurden. Am Ende kam es zu einem Rückgang im Quartalsvergleich um 4,20 %.

Europäische Aktienmärkte konnten nach dem zwischenzeitlichen Einbruch Anfang August markant an Boden gewinnen. Dabei spielten die günstigen Bewertungen im internationalen Vergleich, die Eindeckung von Leerverkäufen, die EZB-Zinssenkung und milde Inflationsdaten eine Rolle.

Die Vorteile des US-Wirtschaftsraums gegenüber Europa bezüglich der Themen Innovationspolitik, Regulatorik, Energiepolitik, Steuerpolitik und Subventionspolitik wirkten und wirken an den Märkten grundsätzlich zu Gunsten der Allokation in US-Werte. Der Beginn der US-Zinssenkungspolitik Mitte September als auch schwache Inflationsdaten sorgten für einen freundlichen Quartalsschluss.

Die Schwäche an Chinas Aktienmarkt (CSI 300) war bis zum 23. September ausgeprägt. Mit den dann folgenden Ankündigungen eines umfassenden Wirtschaftsprogramms (Zinssenkungen, massive Wirtschaftsmaßnahmen, Deregulierung) ging es in der letzten Quartalswoche bis zum Ultimo um 25 % in die Höhe (Höchststand seit Mai 2023). Von dieser Entwicklung in Festlandchina profitierte auch der Aktienmarkt Hongkongs. Der Hangseng Index legte in der letzten Berichtswoche um 15,8 % zu.

Indien lebt eine politische Ambivalenz zwischen dem Westen und Osten und ist bisher nicht von politisch motivierter Kapitalallokation seitens des Westens betroffen. Indiens Wirtschaft liefert ein starkes Wachstumsbild bei sinkender Inflation. Indiens Sensex Aktienmarktindex stieg um 6,66 %.

Fazit: Der Aufwärtsmodus an den Aktienmärkten gewann im 3. Quartal 2024 ex Japan an Dynamik. Zinssenkungen und Zinssenkungserwartungen in der westlichen Hemisphäre ex Japan basierend auf unerwartet stark rückläufigen Inflationstrends einerseits und das massive Wirtschaftspaket Chinas andererseits trugen die positiven Entwicklungen nach der temporären Schwäche Anfang August ausgehend von Japan.

Rentenmärkte: Rückläufige Renditen im Quartalsverlauf

Die Rentenmärkte der USA und Europas zeigten sich im Verlauf des Quartals in freundlicher Verfassung. Auch an Japans Rentenmärkte ergibt trotz zarter Anhebung des Leitzinses auf 0,25 % eine Entspannung.

Das zu größten Teilen entspanntere Inflationsszenario insbesondere in der westlichen Welt wirkte sich nahezu durchgehend unterstützend für die Rentenmärkte aus. So wurden die Renditespitzen für 10-jährige US-Staatspapiere am 1. Juli mit 4,49 % markiert. Die tiefste Rendite wurde am 16. September bei 3,62 % verzeichnet (Stand 30. September 3,76 %). Die 10-jährige Bundesanleihe markierte am 1. Juli mit 2,61 % den Renditehöchststand des Quartals, um dann einen Renditetiefststand am 11. September bei 2,09 % zu erreichen (Stand 30. September 2024 2,14 %).

Im Quartalsvergleich kam es zu Rückgängen der Renditen in den USA (-0,63 %), in Deutschland (-0,35 %), in Großbritannien (-0,14 %), in Japan (-0,19 %) und in China (-0,03 %).

Fazit: Leichte Fissuren in der Dynamik der Weltwirtschaft als auch stärkere Inflationsrückgänge lieferten Steilvorlagen für freundliche Rentenmärkte. Diese Tendenzen sollten sich im 4. Quartal zunächst bis zu den US-Präsidentschaftswahlen fortsetzen.

Devisenmärkte: EUR gewinnt nur gegenüber dem USD

An den Devisenmärkten konnte der Euro gegenüber dem USD an Boden gewinnen. Hintergrund der freundlichen Verfassung des Euros sind stärkere US-Zinssenkungserwartungen. Die Schwäche des Euros gegenüber JPY, CHF und GBP erklärt sich maßgeblich durch die schwache Verfassung der Wirtschaftsstruktur als auch der Konjunktur Deutschlands. Sowohl JPY, CHF und GBP haben gegenüber dem USD stärker Boden gewonnen als der EUR.

Fazit: Die Bewertung des USD alterniert stark mit Zinssenkungserwartungen. Die Bewertung des EUR ist gegenüber dritten Währungen dagegen konjunkturabhängiger. Dieses Muster sollte sich zunächst im vierten Quartal fortsetzen.

Folker Hellmeyer

Chefvolkswirt der Netfonds AG

Bildquellen / Copyright: freepik.com

Copyright / Quelle / Zuerst erschienen bei: https://www.netfonds.de